Le marché des titres publics a maintenu son importance comme source de financement, malgré une baisse des volumes. Cette diminution est attribuée par plusieurs observateurs à l’amélioration des conditions de financement mondiales et au retour de trois pays de l’union sur le marché des eurobonds.

Durant les six premiers mois de 2024, le marché des titres publics de l’Union économique et monétaire ouest-africaine (UEMOA) a affiché des dynamiques contrastées, marquées par une baisse des levées de fonds et une hausse significative des remboursements. Selon les données récentes analysées par l’Agence Ecofin, les montants totaux mobilisés ont atteint 3794 milliards FCFA (6,26 milliards de dollars), traduisant une baisse de 7,62 % par rapport à l’année précédente sur la même période.

Cette contraction des mobilisations est principalement attribuable à une réduction de 33,56 % des émissions d’obligations assimilables du Trésor (OAT) qui se sont chiffrées à 1299 milliards FCFA. Cependant, cette baisse a été partiellement atténuée par une hausse de 16 % des émissions de bons assimilables du Trésor (BAT), qui ont atteint plus de 2494 milliards FCFA. Le nombre total d’adjudications a légèrement fléchi, passant à 90, soit une diminution de 1,10 %.

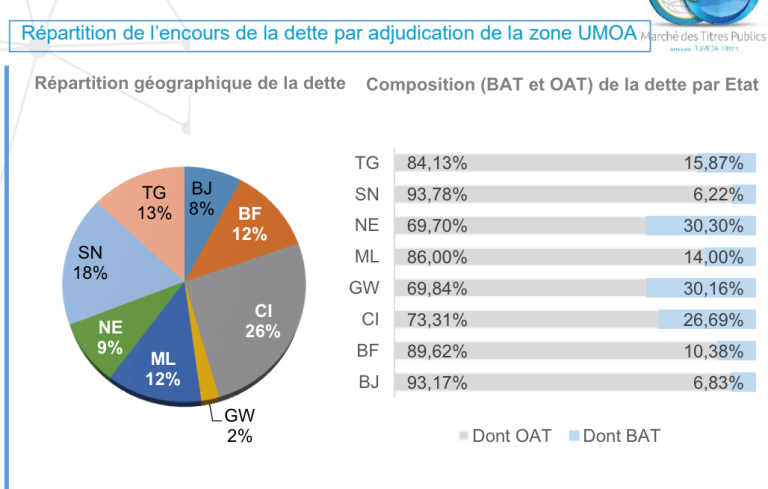

Malgré ce repli, les Etats ont continué à rembourser leurs dettes. Si aucun défaut n’a été observé hormis le Niger sous sanction durant les deux premiers mois de l’année, le montant total remboursé par les Etats a grimpé de quasiment 38 %, s’établissant à 2961 milliards FCFA. L’encours global de la dette des pays sur le marché des titres publics par adjudication géré par Umoa-titres s’est ainsi légèrement accru, s’établissant à plus de 15 793 milliards FCFA.

La répartition de la dette continue de voir la Côte d’Ivoire en tête avec 26 % de l’encours total, avec une dette consolidée de 4075 milliards FCFA, en augmentation de 1,39 % au cours des six premiers mois. La première économie de l’UEMOA est suivie du Sénégal (18 %) qui a vu son encours baisser au cours de la première partie de l’année. Bien que faible, cette baisse s’aligne sur la stratégie du pays de la Teranga dont le taux d’endettement reste le plus élevé de l’espace d’intégration. Le Togo, représentant 13 % des encours sur le marché, arrive en troisième position.

9YUI

Au cours du premier semestre 2024, la Côte d’Ivoire a mené les opérations sur le marché des titres publics de l’UEMOA avec des transactions atteignant 1335 milliards FCFA. Le Niger, de retour, a également été actif, en mobilisant un total de 653,5 milliards FCFA. Le Burkina Faso a enregistré des transactions de 341 milliards FCFA, le Mali de 350 milliards FCFA, le Sénégal de 343 milliards FCFA, et le Togo de 468,6 milliards FCFA, tandis que le Bénin et la Guinée-Bissau ont affiché des montants plus modérés, respectivement de 165 milliards et 136 milliards FCFA. Des chiffres qui montrent une diversité dans les stratégies de gestion de la dette publique et dans les réponses aux conditions de marché au sein de l’union monétaire.

789YUI

La volatilité des rendements qui ont fluctué entre 5,41 % et 10,37 %, reflétant les défis auxquels les pays sont confrontés dans un contexte de taux globalement élevés, a poussé les pays à privilégier des stratégies de financement à court terme. Le Bénin, par exemple, s’est détourné du marché régional, préférant les eurobonds et les prêts concessionnels face à l’augmentation des coûts de financement depuis deux ans. Le Sénégal, malgré une dette élevée, continue de puiser occasionnellement dans le marché pour financer ses besoins stratégiques.

Le retour du Niger sur le marché, après une exclusion de plus de sept mois due à des sanctions politiques, s’accompagne également de défis, notamment des rendements élevés exigés par les investisseurs ; de même, les régimes de transition au Burkina Faso et au Mali, avec des rendements qui oscillaient entre 9,11 % et 9,75 %.

Profitant d’une meilleure condition de marché, le Sénégal, le Bénin et la Côte d’Ivoire, classés parmi les économies les mieux notées par les agences de notation de l’Union, ont effectué des levées de fonds substantielles sur les marchés internationaux. Ces pays ont mobilisé 4,1 milliards de dollars (plus de 2400 milliards FCFA) en émettant des eurobonds avec des maturités variant de sept à plus de dix ans. Les taux d’intérêt de ces emprunts étaient comparables à ceux des obligations à court terme sur le marché régional.

Fiacre E. Kakpo

Commentaires Facebook