(Agence Ecofin) – La société de gestion de fonds AFIG Funds et un groupe d’investisseurs ont mis en place une opération d’acquisition d’une entreprise par effet de levier en Côte d’Ivoire. La dette bancaire a été sollicitée auprès de Bridge Bank Group Côte d’Ivoire pour cette opération.

Le gestionnaire de fonds d’investissement africain, AFIG Funds (Advanced Finance & Investment Group), et un consortium d’investisseurs ont mis en place une opération de rachat à effet de levier (Leverage Buy Out-LBO), pour acquérir, via un mécanisme d’endettement, une société leader dans le secteur de l’emballage en Côte d’Ivoire, dont l’identité n’a pas été dévoilée. L’opération réalisée depuis le 22 mars dernier n’a été annoncée que ce 25 avril.

Les repreneurs ont mobilisé des capitaux propres et de la dette bancaire arrangée par le groupe Bridge Bank Côte d’Ivoire avec d’autres partenaires financiers pour réaliser cette opération.

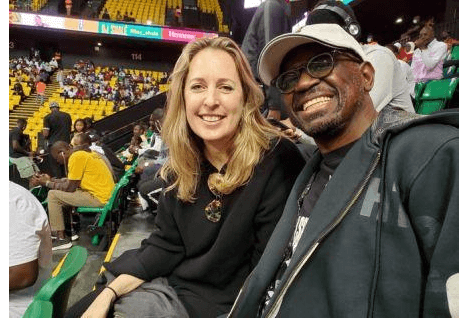

« Nous sommes ravis de ce projet d’acquisition de la cible qui représente une transaction historique en Afrique de l’Ouest francophone et espérons qu’elle ouvrira la voie à de nombreuses autres LBO à succès dans notre région », a commenté Papa Madiaw Ndiaye (photo, à droite), directeur général d’AFIG Funds.

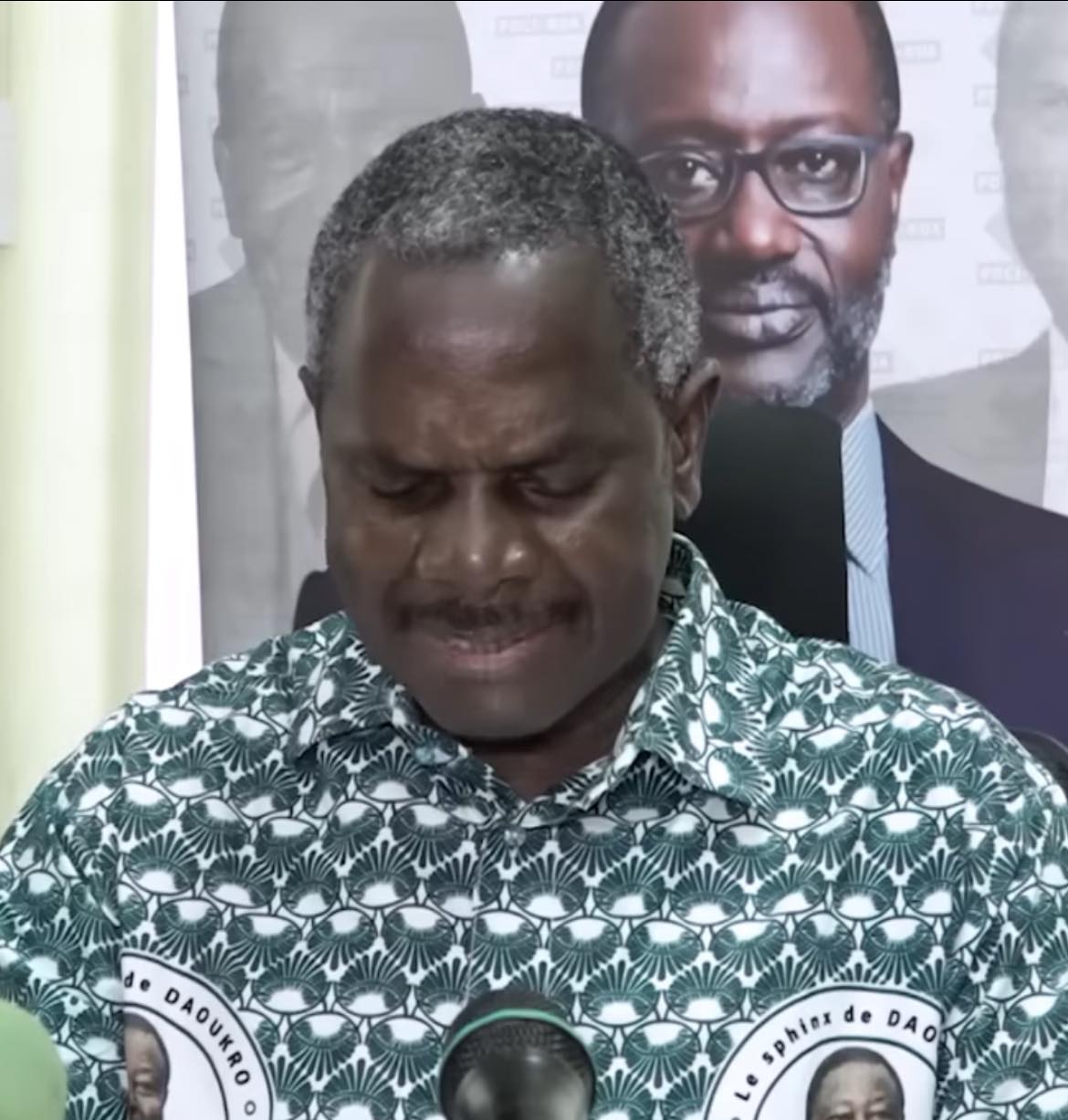

Cette acquisition d’entreprise par effet de levier est considérée par Ehouman Kassi, directeur général de Bridge Bank Group Côte d’Ivoire, comme l’une des premières « Leverage Buy Out » d’envergure dans la région d’Afrique de l’Ouest.

Ainsi, grâce aux profits futurs que dégagera la société d’emballage ivoirienne, les fonds empruntés par AFIG Funds et le consortium d’investisseurs qu’il a amenés seront remboursés. La finalisation de l’acquisition et notamment le décaissement du financement bancaire sont soumis aux conditions de clôture habituelles dans ce type d’opération. Ces opérations devraient être achevées au cours du deuxième trimestre de cette année.

Chamberline Moko

Commentaires Facebook