L’opération prendra la forme d’une introduction à la bourse régionale des valeurs mobilières (BRVM) et permettra au gouvernement de Patrick Achi de boucler le budget 2022.

Par Baudelaire Mieu

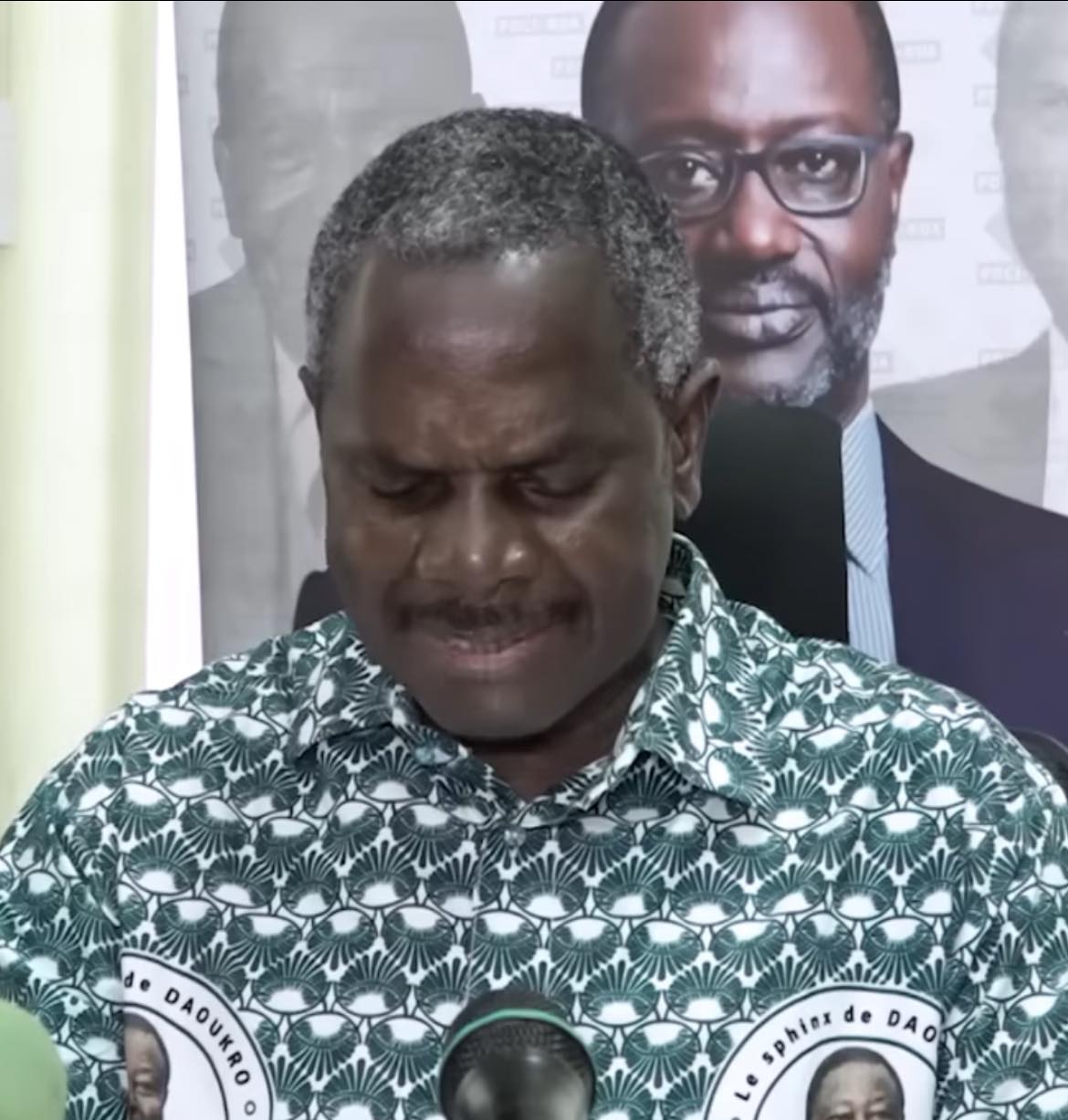

Patrick Achi a officiellement lancé ce 30 novembre l’opération de cession d’une grande partie des parts de l’État dans le capital d’Orange Côte d’Ivoire (OCI), la filiale du groupe français de télécommunications. Le Premier ministre ivoirien était pour l’occasion accompagné d’Emmanuel Ahoutou, son ancien directeur de cabinet, désormais président du comité de privatisation.

L’opération doit se faire sous forme d’offre publique de vente (OPV) à la Bourse régionale régionale des valeurs mobilières (BRVM) à Abidjan. L’État ivoirien, qui détient 14,95 % d’OCI, souhaite n’en conserver que 5 % à l’issue de la cession qui concernera donc 9,95 % du capital.

Bouffée d’oxygène

Selon le calendrier présenté, la souscription est prévue sur la période allant du 5 au 19 décembre, avec une possibilité de clôture anticipée. Tandis que la première cotation est attendue à la fin du mois de décembre. Officiellement, cette transaction répond à la volonté du président ivoirien Alassane Ouattara qui, dès sa prise de fonctions en 2011, s’est engagé à faire en sorte que les Ivoiriens détiennent un portefeuille de titres à la BRVM.

Mais la cession, qui doit rapporter plus de 140 milliards de F CFA (215 millions d’euros) de recettes non fiscales, permettra au gouvernement de boucler son budget 2022. Celui-ci affichait un déficit de plus de 862,8 milliards de F CFA à la fin août, en raison d’un accroissement des dépenses publiques. Autant dire que cette opération apportera une bouffée d’oxygène au gouvernement, pour lequel les fins d’année correspondent généralement à des périodes de tension de trésorerie avec l’accumulation des dépenses et le paiement des intérêts dus à la dette publique.

Cette opération de cession et de cotation en bourse, menée par les sociétés d’intermédiation EDC et BNI Finances, avait d’abord été engagée par l’ancien Premier ministre, Amadou Gon Coulibaly qui prévoyait de la boucler avant la fin de 2020. Mais, son décès survenu en juillet de la même année a modifié le calendrier. Son successeur, Hamed Bakayoko, a par la suite suivi le dossier avant de décéder, lui aussi, en mars 2021. Finalement, c’est en août 2022 que le gouvernement du Premier ministre Patrick Achi a décidé de relancer l’opération.

Investissements dans le réseau, la data et la 5G

Ce sont donc environ 14,9 millions d’actions qui seront vendues par l’État ivoirien à la BRVM pour un prix unitaire de 9 500 F CFA pour le grand public et les institutionnels, tandis que les salariés d’Orange ne paieront le titre que 7 600 F CFA. Les autres actionnaires d’OCI, dont Sifcom (holding détenu par les Billon) et le personnel devront céder de leur côté quelque 10,5 % du capital pour atteindre la norme réglementaire de 20 % exigée pour toute entrée en bourse et cotation sur le compartiment A de la place régionale.

Au fil des ans, Orange Côte d’Ivoire, l’un des pays phares du groupe français en Afrique de l’Ouest, avec des activités au Burkina Faso et au Liberia, est devenu la plus importante filiale, devançant l’Égypte. Au total, Orange Côte d’ivoire compte plus de 32 millions de clients (mobile, fixe, mobile money…) dans les trois pays.

Le chiffre d’affaires a atteint 965 milliards de F CFA (1,471 milliard d’euros) en 2021, soit une progression annuelle de 10,7 %. Le résultat net s’est alors établi à 155,8 milliards de F CFA (contre 122,2 milliards de F CFA en 2020). Le groupe dirigé localement par l’Ivoirien Mamadou Bamba poursuit son plan stratégique 2020-2025 dénommé ENGAGE2025, avec notamment des investissements dans le réseau, la data et, surtout, avec l’arrivée prochaine de la 5G, qui est en cours d’expérimentation.

Jeune-Afrique

Commentaires Facebook